今後の把握とキャッシュフロー表

「いつかはマイホームが欲しい」のいつかを「3年後」と決めて、会社勤めのサラリーマンがキャッシュフロー表を自作してイロイロ考えてみました。30代前半、23区の東側在住、夫婦と子供ひとり猫にひきで賃貸のボロ屋 (借りてるのに失礼) に住んでいます。仕事で新規事業の計画策定~立ち上げとその後のフォローをしていることもあり、自分の人生の収支計画について「家を買う」を軸としてエクセルで見える化しました。同じようにぼやっと思ってるだけじゃなくて、”マイホームを手に入れる”をカタチにするために一歩前進したい人の参考になれば幸いです。

家を買うと思った時に一番最初にくるであろう疑問、「いくらまでなら無理なく買えるんだろう?」についてみんな慣れ親しんでるエクセルを使った我が家の答えの出し方をご紹介します。正直知るのが怖いと思ってましたが一歩進むのに大切なことは踏み出すことの前に今どこにいるかの把握。これ以上簡単にできない!ってとこまで簡単にしてみました。

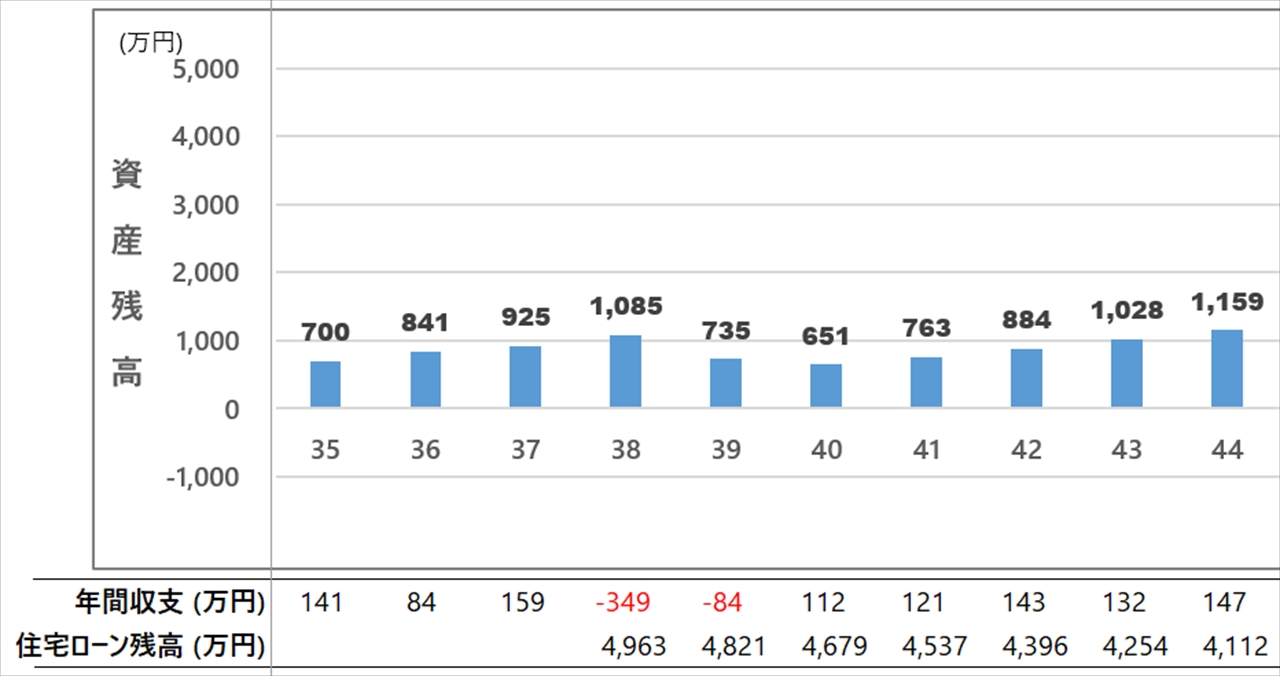

キャッシュフロー表

ご存じの通り貯蓄・収入・支出の推移を表やグラフにしたものです。自分の人生でどのくらいお金が使えるかというあまり知りたくないことを教えてくれるものでもあります。家だけじゃなくて車や子供など今後のライフイベントに関わるお金を含めて考える必要があるのでちょっととっつきにくいイメージかもしれませんがコレなしにはマイホーム取得(と維持)の話は進みません。大丈夫、思っているほどややこしいものではないですよ。

私が作成した「ウチのキャッシュフロー表」を置いておきます。ぱっと見ややこしそうってなるかもですが色のついたセルに入力してくだけでokです。FPさんにも相談して、なんなら業務用ソフトと比べながら作ったので間違ってはいないハズ。入力するところをひとつひとつご紹介します。

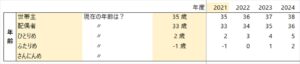

年齢

今後のことを考えるのは年齢が基準になるので家族や生計を共にしている人の年齢を入力していきます。ここの年齢は「〇歳になる年」です。今34歳だけど今年35なら35と入力してください。例えば小学校には6歳になった最初の4月に入学するので、ウチのキャッシュフロー表では7歳になる年を小学1年生としています。

うす黄色のセルが編集できるので名前も変えられます。世帯の家計を主に支える人ってことでデフォルトでは世帯主としていますが、夫でも妻でも、パパでもママでも好きなように変えちゃってください。私のオススメはこのまま「世帯主」と「配偶者」。というのもこの方が客観的に数字を見れるんですよね。「ママのお小遣いを減らす」だと後が怖いですが「配偶者のお小遣いを月0.5減らすと20年後に120変わる」というように検討しているだけだからね感を伝えることができます。

子供も名前を変えることもできれば削除することもできます。子供なしなら年齢は空欄にしてください。この表を作ったとき我が家は長男が2歳。「ふたりめどうしようか?」といった会話もここから生まれます。マイナスの値も入力できるので2年後に誕生とするのであれば「-2」と入力してください。キャッシュフロー表作成の第一歩は「ひとまず希望を書いておく」です。FPさんいわく「大体みなさん好きなように書いて赤字になるので気にしないでください~」だそうです。

買いたい家について

ここでは家に関する情報を入力していきます。もし内覧に行ったりと情報があればよりリアルになりますが、なければ「えいやっ」と想像でokです。

いくらか頭金いれるのであれば借入金額の欄に手入力してください。「いくらまでなら大丈夫か」が目的なので変動金利や繰り上げ返済は考慮せず全期間固定金利で進めます。繰り上げ返済や住宅ローン減税は安全マージンの認識です。

諸経費は物件にもよりますが不動産屋さんや銀行への手数料すべて含めておおよそ6~8%です。私が内覧に行った物件は6.8%と7.1%でした。管理費等には管理費のほかに修繕積立金や駐車場代など住宅ローン以外の月々の固定費の合計を記入してください。戸建の場合10年ごとに100万円の修繕費ならば毎月0.83万円の積み立てになります。ちなみに150万円なら1.25万円です。築年数とも相談して決めてください。

固定資産税や火災保険は物件そのものと地域で大きく変わってきます。わからなければひとまず「こんぐらいだべ」の金額を入力しておけば大丈夫です。ちなみに最近内覧に行った23区南側の広い築浅戸建ては固定資産税16万円、火災保険は10年で40万円でした。不動産屋さんに聞けば大体の金額をその場で教えてくれると思います。

FPさん曰く、「新居の準備費はだいたい100万円が相場」とのこと。「え、高っ」ってなるかもですが新築なら引越し代とは別にカーテン、照明、エアコンで30万円、そこに冷蔵庫、洗濯機、家具、ルンバも加えるならあっという間に80~100万くらいにはなります。ここも迷ったら希望金額を書いておけばokです。ちなみに中古戸建を見に行った時に聞くとカーテンとエアコンは残していってくれることの方が多い(というより見に行った物件は全部)でした。

数字を変えると横でグラフがうにゅうにゅ動きますが気にせず次に進みます。

収入

現状把握のために自分と向き合う一番大切で重い項目、自分が一生で得られるであろうお金を考えます。支出の方で手取りになるよう引き算するので、ここでは手取りではなく「額面」を入力してください。なんとなく知ってる上司の年収や飲み会の雑談を通じて得た数字を参考に、自分が今後どのくらい稼げるのかを入力していきます。業績管理している同僚になんとなくの数値を教えてもらったり棚にぶんながってる管理職向けの就業ガイドブックみたいなものを見てもいいでしょう。59歳までの賃金と、60歳の時にあるなら退職金、もし定年後再雇用のような制度で満65歳になるまで働くケースなどいろいろ考えながら入力していきます。自動で64歳までのセルに色がつくようになっています。おおよそで全然大丈夫です、きっちりやろうとするからめんどくさくなっちゃうのと後からいくらでも変更できます。

- たぶんこのくらい、で大丈夫。だけど希望的観測ではなく現実的に。

- 今後「ひとりめ」や「ふたりめ」を想定するなら、生まれる年の奥さんの収入は前年の60%くらいにしておく。育休や産休で収入が2/3になる期間や病院代が発生します。

- 共働きの場合、子供の面倒みるであろう人の想定は楽観視しない。産休や育休、子供が小学校に上がるまでなどライフステージごとに収入予測を考える。

- もし退職金があって、60歳以降も働くのであれば60歳のセルには退職金+60歳以降の年収を入力してください。退職金は「60歳の収入-61歳の年収」で計算されるようになってます。

今後の年収予測は本人にしかわからないのでひとつひとつ入力していきます。私の場合は毎年一定に上がるわけではなくグレード(階級)や役職で収入の段差も想定しました。なんとなく把握であれば「えいやっ」で入力しちゃってもいいかもしれません。現実的におおよそで大丈夫です、おぼろげでも全体像が見えるようになればよいのです。

ここでの年金は簡易的に、おおよその年収の平均値から計算されるようにしてあります。平均年収は働いている期間ぜんぶ含めた平均年収を入力してください。見当もつかないよ!なら38歳の時の税込み年収を入力してください、当たらずとも遠からずです。ホントは60歳以降も働く・途中の空白期間などの納付期間で数字が変わるのですがここでは厚生年金38年間(大卒22歳~満60歳まで)納付の設定です。専業主婦/主夫の場合は0と入力してください。パートなど年収130万円越えない場合の厚生年金は0にしてあります。ここも納付期間と金額で変わるので細かく正しく知りたい場合はFPさんに相談してください。

児童手当は自動で計算されます。便利でしょ?その他収入は臨時のなにかが想定される場合は入力してください。例えば保険の還付金や相続など事前にわかっているものでしょうか。

お次は支出についてです。

コメント